핀테크 P2P대출, 새로운 대안금융이지만 이용에 신중해야

- 대출금리 만족 비율 46.1%에 불과, 투자손실 피해 등에 주의 필요 -

최근 핀테크 열풍을 타고 온라인에서의 개인 간(Peer to Peer) 대출(이하 P2P대출*)이 큰 인기를 얻고 있다. 국내 P2P대출 시장규모는 2014년 57.8억원에서 2015년에는 447.7억원을 기록하는 등 빠르게 성장하고 있다.

* 온라인 플랫폼(P2P 중개업체)을 매개로 대중의 소액자금이 대출 등으로 연결되는 채무자와 자금공여자 간의 직접적인 금융거래로서 핀테크 기업의 대표적인 금융서비스(한국은행 금융안정보고서, 2016.6.)

이에 한국소비자원(원장 한견표)은 P2P대출에 대한 정보제공을 위해 소비자 대상 설문조사*와, 주요 P2P대출 업체 10곳**을 대상으로 운영 실태를 조사했다.

* 최근 2년 이내 P2P대출 이용경험자 300명(대출경험자 150명, 투자경험자 110명, 대출·투자경험자 40명), 온라인 설문조사, (’16.6.13 ∼ 6.17.)

** 2016.5.31. 기준 P2P 누적대출금액이 50억원 이상(2014년 이후 시업개시)인 업체 : 8퍼센트, 테라펀딩, 빌리, 렌딧, 투케더앱스, 루프펀딩, 펀다, 어니스트펀드, 코리아펀딩, 펀듀 등 10곳(누적대출금액이 많은 순)

□ P2P 대출서비스 이용실태

o 대출신청 목적은 생활자금과 기존 고금리 대출상환, 평균 대출금리는 12.4%,

최근 2년 이내 P2P 대출경험자(190명)의 대출신청 목적은 ‘생활자금 충당’(47.9%), ‘기존 고금리 대출 상환‘(37.9%) 등의 순으로 나타났다.

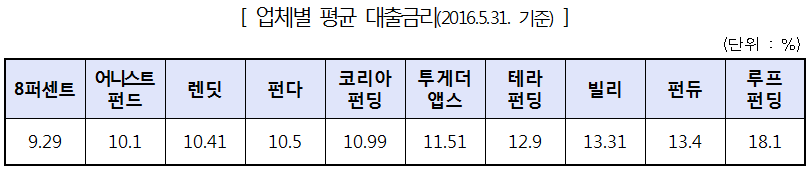

P2P 대출경험자의 평균 대출금리는 12.4%로 나타났다. 업체 대상 실태조사에서는 2016. 5. 31. 기준으로 평균 대출금리가 최저 9.29% ~ 최고 18.1%로 조사됐다.

o 대출경험자 중 46.8%만 이용업체에 만족, 불만사유로 높은 대출금리 가장 많이 꼽아

P2P 대출경험자의 이용업체 만족도를 조사한 결과 ‘전반적으로 만족한다’의 비율은 46.8%로 절반에 못 미치는 것으로 나타났다. 세부 항목에 있어서는 ‘대출의 신속성’에 대한 만족 비율이 61.7%로 가장 높았고, ‘대출금리의 적정성’이 46.1%로 가장 낮았다.

한편, 대출서비스 이용 중 불만을 경험한 소비자(52명)들은 불만사유로 ‘높은 대출금리’(19명, 36.5%)를 가장 많이 꼽았다. 다음은 ‘정보·안내 부족’(7명, 13.5%), ‘불친절’(5명, 9.6%), ‘과다한 광고 전화?SMS’(3명, 5.8%), ‘대출제공 지연’(3명, 5.8%), ‘서비스 절차 복잡’(3명, 5.8%), 등의 순이었다.

□ P2P 투자서비스 이용실태

o 투자경험자의 평균 순투자수익률 연 10.0%, 평균 투자금액은 1,224만원

최근 2년 이내 P2P 투자경험자(150명)의 평균 투자금액은 1,224만원으로, 연평균 10.0%의 순투자수익을 거둔 것으로 조사됐다.

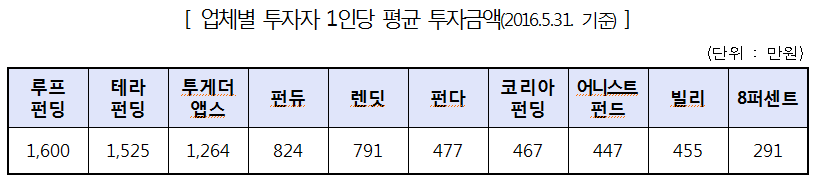

한편, 업체 대상 실태조사에서는 2016. 5. 31. 기준 투자자 1인당 평균 최저 291만원 ~ 최고 1,600만원을 투자하는 것으로 나타났다.

o 투자경험자의 52.1% 이용업체에 대해 만족하나, 원금 손실 피해도 발생

P2P 투자경험자의 이용업체 만족도를 조사한 결과 ‘전반적으로 만족한다’의 비율은 52.1%로 나타났다. 세부 항목에 있어서는 ‘서비스 이용절차의 편리성’에 대한 만족 비율이 60.3%로 가장 높았고, ‘투자할 수 있는 대출채권의 다양성’이 51.0%로 가장 낮았다.

한편, 투자서비스 이용 중 불만을 경험한 소비자(48명)들은 불만사유로 ‘정보 및 안내 부족’(13명, 27.1%)을 가장 많이 꼽았다. 다음으로 ‘채무불이행으로 인한 원금손실’(10명, 20.8%), ‘서비스 신뢰성 부족’(6명, 12.5%), ‘서비스 절차 복잡’(4명, 8.3%) 등의 순이었다.

특히, ‘채무불이행으로 인한 원금손실’과 같이 실질적인 피해가 발생한 경우도 있어 투자 시 주의가 필요한 것으로 나타났다. P2P대출 투자는 은행 예·적금과 달리 원금보호가 되지 않는 투자 상품으로, 대출자의 채무불이행에 따른 피해는 모두 투자자에게 귀속된다.

□ 사기성 유인, 업체 부도, 대출심사 및 사후관리 소홀 등으로 인한 P2P대출 투자자 피해에 대비하여 관련 법률 및 제도 정비 필요

P2P대출은 대출 이자부담 완화를 통한 가계부담 경감 및 중소기업·영세 사업자에 대한 자금지원 활성화를 통해 경제발전에 기여할 수도 있는 대안금융이다. 하지만 안전한 거래환경 조성 없이는 P2P대출 산업의 건전한 성장을 기대하기 어렵다.

현재 P2P대출은 별도로 제정된 법률이 없어 대부업법 등의 적용을 받고 있다. 대출자의 경우 해당 법률에 따라 어느 정도 보호를 받을 수 있지만 투자자는 구체적인 보호방안이 없는 실정이다. 따라서 ▲P2P대출을 악용한 불법적 자금모집 행위 ▲P2P대출 업체의 투자자금 횡령 및 부도 ▲대출심사 및 채권추심 등 사후관리 소홀 등으로 인한 투자자 피해가 우려된다.

한국소비자원은 안전하고 신뢰할 수 있는 거래환경을 조성하기 위해 금융당국에 ▲온라인 P2P대출 투자자 보호 가이드라인 제정 시 포함돼야 할 내용(붙임 참조)에 대해 건의할 계획이다. 또한 ‘한국P2P금융협회’에는 ▲수수료 및 대출금리에 대한 정보를 확인할 수 있도록 별도의 공시기준을 마련하는 등 대출자를 위한 정보 제공을 강화하고 ▲불과 몇 분 만에 투자마감이 이루어져 투자자의 투자 취소·변경이 제한될 수 있으므로, 투자자 취소권을 보호할 수 있는 방안을 마련하도록 서비스 자율개선을 권고할 예정이다.

[한국소비자원 2016-08-24]